Es posible que solo con leer conciliación bancaria ya te estén entrando ganas de bostezar.

Pero si estás aquí es porque ya sabes que la conciliación bancaria es una tarea importantísima para la buena gestión de un negocio.

Porque… ¡qué bien se duerme cuando las cuentas de la empresa cuadran!

Prometemos explicarte la conciliación de una manera fácil y muy comprensible.

Índice de contenidos

¿Qué es la conciliación bancaria?

La conciliación bancaria es una comparación entre los registros contables y los movimientos bancarios de una empresa. Es decir, sirve para justificar los valores de cada uno de los extractos con las operaciones correspondientes.

La finalidad de la conciliación bancaria es sencilla: que las cuentas cuadren. Es un proceso imprescindible si quieres que tu negocio refleje una imagen fiel a la realidad.

¿Es obligatoria?

Pues… sí y no.

- Si eres autónomo, no tienes por qué hacerla ya que, como no estás obligado a llevar contabilidad, no hace falta registrar los movimientos bancarios en ella.

- En cambio, si eres empresa, sí que debes realizar la conciliación bancaria porque tienes que reflejar en la contabilidad todos los movimientos que se producen en tus cuentas del banco. Eso sí, hay empresas que delegan esta tarea a su gestoría.

Desde Kopen recomendamos que, tanto autónomos como empresas, realicen la conciliación bancaria de forma mensual para llevar la contabilidad al día y así saber qué facturas te han pagado y cuáles todavía están pendientes, entre otras ventajas que te comentamos más abajo.

¿Por qué es importante la conciliación bancaria?

Aunque la conciliación bancaria es un proceso que, a primera vista, parece costoso, no lo es tanto y tiene 3 beneficios para tu empresa. Así que, ¿qué conseguimos?

- Tener un mayor control de la empresa.

La conciliación bancaria aporta luz a la rentabilidad de tu negocio. Una visión general con la que conocerás perfectamente los recursos económicos de los que dispones, tus ingresos y gastos, y la situación de tu empresa.

- Evitar errores en la contabilidad.

Realizar la conciliación bancaria te permite corregir errores a tiempo como, por ejemplo: un importe que te han cargado por error, una factura que no se ha pagado, un recibo perdido y no contabilizado…

- Tomar decisiones más acertadas.

Dicen que la información es poder, y es totalmente cierto. Cuanto más sepas sobre el estado financiero de tu negocio, más datos tendrás para tomar decisiones y actuar a tiempo ante los imprevistos.

¿Cómo realizar la conciliación bancaria?

Aquí tienes dos formas de proceder:

- De forma manual.

La manera más tradicional: con los extractos bancarios a un lado, el libro de cuentas en el otro y… ¡a comparar! O, con el típico Excel.

- De forma automatizada.

Utilizando un software de gestión empresarial. Solo necesitas sincronizar la cuenta bancaria y empezar a conciliar todos los movimientos.

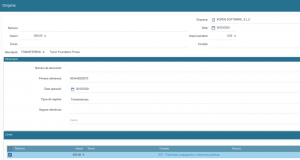

Además, desde Tryton puedes descargarte un fichero con todos los movimientos del banco y tú solo debes preocuparte de decir a qué factura o cuenta contable corresponde. Solo en 3 pasos:

- Descarga el extracto bancario de tu banco.

- Impórtalo en el ERP y, automáticamente, tendrás todos los movimientos pendientes de contabilizar.

- Selecciona a qué cuenta contable quieres imputar cada uno de los movimientos.

¿Por qué utilizar un ERP?

Con Tryton, la conciliación bancaria se transforma en una tarea más sencilla, ya que:

- Crea automáticamente todos los registros del banco, importando toda la información en el ERP para que la tengas siempre disponible.

- Define reglas para automatizar los movimientos regulares. Por ejemplo, puedes definir la cuenta contable de las comisiones para que esta se aplique automáticamente al importar el extracto.

- Tryton calcula en todo momento el importe asignado y el importe pendiente.

- Visualiza solo las facturas pendientes de cobro o pago y selecciónalas, para contabilizar su pago automáticamente.

- No necesitas especificar la cuenta del banco, solo la cuenta de contrapartida.

- Una vez finalizado el extracto, te permite contabilizar todos los asientos de golpe, sin tener que hacerlo de forma manual.

Como ves, un ERP te ahorra mucho tiempo en la contabilización bancaria y aumenta la calidad de tu información, ya que siempre está actualizada.

¿Quieres saber más?

¿Quieres recibir todas las novedades en tu correo?

Déjanos tu contacto a continuación: